In den USA werden die Settlement-Zyklen im Wertpapiergeschäft von zwei Tagen (T+2) auf einen Tag (T+1) verkürzt. Dazu hat die dortige Aufsichtsbehörde SEC ihre Markt-Regeln (Exchange Act Rules) angepasst.

Der aktuelle Status quo

Ab Mai 2024 müssen Institute auf dem amerikanischen Markt T+1 einhalten. Aktuelle Ausnahmeregeln zur Einhaltung von T+2 gelten weiterhin unter T+1. Die Vorteile sind allen Beteiligten klar: Abwicklungsrisiken, welche sich innerhalb der Zeitspanne zur Übertragung Stücke gegen Geld (Delivery vs. Payment) durch verändernde Marktsituationen ergeben können, werden reduziert, die Anzahl der Fails ggf. halbiert. Die verfügbare Liquidität wird erhöht, da die Zeit der Kapitalbindung auf den Abwicklungs-/CSD-Konten reduziert wird. Zudem wird eine Modernisierung und ggf. Harmonisierung von Verfahren und Abwicklungstechnologien bei den beteiligten Parteien angestoßen. Der Nutzen sind höhere Zuverlässigkeit, weniger Fehleranfälligkeit und bessere Nachvollziehbarkeit bei verbleibenden Fails.

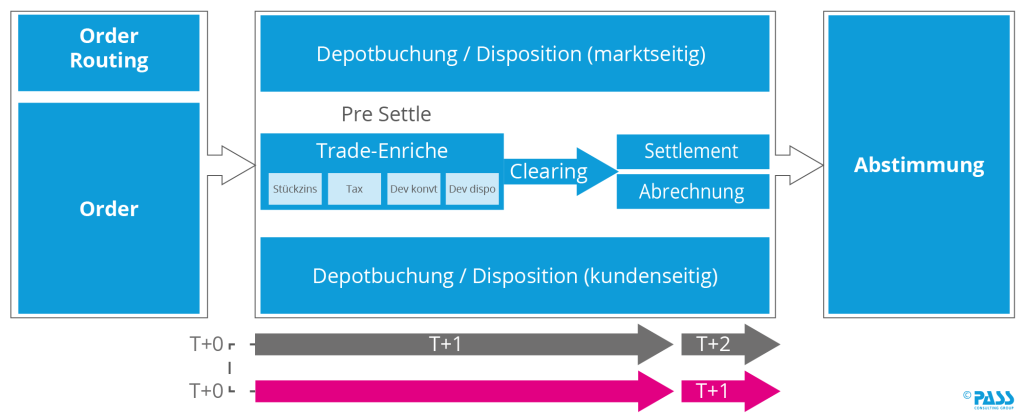

Welche Teile der Wertschöpfungskette sind von T+1 betroffen?

Von der Verkürzung der Settlement-Zyklen sind alle Post-Trade-Prozesse betroffen – also ab dem T+0-Ausführungszeitpunkt eines Geschäfts. Prozessbestandteile, welche bisher an T+1 stattgefunden haben, müssen an T+0 ausgeführt sein. Definierte Cut-off-Zeiten sind einzuhalten. Für ausländische Marktteilnehmer kann sich so im schlimmsten Fall (Ort/Zeitzonenunterschied) das Zeitfenster für den ersten Prozessabschnitt bis einschließlich Clearing auf wenige Stunden reduzieren.

Darüber hinaus sind einige Folge- und Nebenprozesse zu betrachten – zum Beispiel:

- Eine Devisendisposition bzw. die Ausführungszeit von notwendigen Devisenhandelsgeschäften benötigt heute selbst noch T+2.

- Sind Wertpapiere ausgeliehen, verkürzen sich die Zeiten für einen Rückruf und die Rückgabe der Sicherheiten.

- Kapitalmaßnahmen & Erträge: Die Extag-Berechnung für die Dividendenverarbeitung verschiebt sich um einen Tag vom Record-Tag-1 auf den Record-Tag.

- Spannend wird auch die Folgeabwicklung vom Kauf/Verkauf von ETF-Anteilen. Die im ETF-Portfolio enthalten Basiswerte müssen übertragen werden. Die Lagerstellen sind ggf. in anderen Ländern, welche nicht in T+1 abwickeln.

Die Auswirkungen der verkürzten Settlement-Zyklen auf deutsche Institute

Zwar gilt im europäischen Binnenmarkt auch weiterhin T+2 – Finanzdienstleister, die Teil des internationalen Wertpapierkreislaufs sind, sind jedoch trotzdem von T+1 betroffen. Und zwar immer dann, wenn Depotbestände auf US-Lagerstellen gehalten werden, entweder als Domestic-Verwahrung oder auf Wertpapierrechnung. Das dürfte betreffen:

- Geschäftsbanken, die Wertpapierleihegeschäft betreiben und in Lieferkettengeschäfte „involviert“ sind.

- Asset-Management-Gesellschaften, welche traditionell deutlich mehr Auslandsorders als z.B. Retailbanken tätigen.

- Transaktionsbanken, welche von Asset-Managern zur Geschäftsabwicklung genutzt werden.

Für diese Institute ist eine genaue Analyse erforderlich, die folgende Fragen beantworten muss:

- Kann eine Betroffenheit bestätigt werden?

- In welchen Geschäftsfeldern liegt sie?

- Welche Kunden/Sektoren sind betroffen?

- Was ist der potenzielle Umfang der Betroffenheit?

- Welche Lösungskandidaten sind denkbar?

Folgende Aspekte mit folgender Abbildungshierarchie sind die Ergebnistypen:

- Die Identifizierung aller relevanten Geschäftsvorfälle / Use Cases.

- Die Darstellung des heutigen fachlichen Prozesses bzw. Verfahrensmodells pro Geschäftsvorfall.

- Die Darstellung der technischen Infrastruktur pro fachlichem Prozess / Geschäftsvorfall.

- Eine empirische Auswertung pro Geschäftsvorfall: Wie oft, für welche Kunden und mit welchem Gegenwert würde mit dem aktuellen Verfahren und aktueller Technik T+1 nicht eingehalten werden

- Entscheidung, für welche Geschäftsvorfälle Lösungskandidaten erdacht werden müssen.

Konzeption von Lösungskandidaten und deren Bewertung auf Machbarkeit

Die Lösungskandidaten können unterschiedlich aussehen. Eine Option sind größere Maßnahmen für den Pre-Trade-Prozess. Das könnte z.B. die Nutzung automatisierter Bestätigungssysteme wie dem Central Trade Manager (CTM) oder Match to Instruct (M2i) des amerikanischen Zentralverwahrers und Clearinghauses DTCC (Depository Trust and Clearing Corporation) umfassen. Dadurch könnte das „altehrwürdige“ – sehr aufwändige – Zwei-Stufen-Verfahrensmodell der Abstimmung und anschließender Instruktion auf Basis von Summen entfallen. Die „alten“ Batchprozesse können damit eliminiert werden und man nähert sich dem Atomic-Settlement – allerdings mit dem Nachteil, dass dann kein Netting mehr erfolgt.

Die Maßnahmen könnten andererseits auch im klassischen Straight-Through-Processing liegen. Darunter fiele die Eliminierung von Fax-Schnittstellen oder einem Mailversand von Excel Sheets (BVI-Sheets). Eine Alternative wäre hier eine FIX-basierte Kommunikation mit automatisierten Validierungs- und Überwachungsmechanismen.

So unterstützt Sie PASS beim Thema T+1

Wird Europa auch auf T+1 umstellen?

Die Zukunft wird – schon alleine aus Wettbewerbsgründen – historischen Vorlagen (T+5 > T+3 > T+2) folgen und damit ist über kurz oder lang die Einführung von T+1 auch in Europa sehr wahrscheinlich. Die Association for Financial Markets in Europe (AFME) legt bereits 2022 in einem Positionspapier dar, welche Vorteile die Komprimierung der Abwicklungszeit hätte. Sie arbeitet in einem Taskforce-Modus daran, die praktischen und individuellen Herausforderungen im EU-Binnenmarkt zu identifizieren und Lösungsszenarien zu entwickeln. Zusätzlicher Druck auf die europäischen Märkte könnte dabei auch durch Großbritannien entstehen, welches nicht mehr an aufwändige Harmonisierungsgespräche gebunden ist und eigene und damit gegebenenfalls schnellere Wege gehen kann.

Bildquelle: Shutterstock